深度好文,全球銅礦資源深度分析

發(fā)布時(shí)間:2020-11-25點(diǎn)擊:3241

摘要:以銅礦資源的儲量格局、產(chǎn)量控制格局及主要銅礦公司股權(quán)信息為基礎(chǔ),分析當(dāng)前全球銅礦資源格局中市場主體的特點(diǎn),當(dāng)前國有全資的智利國家銅業(yè)是全球***大的銅礦資源控制企業(yè),歐洲、拉丁美洲和北美是三大主要生產(chǎn)商來源地,銅礦企業(yè)兼并購、跨領(lǐng)域投資規(guī)模日漸增大。對未來銅礦資源發(fā)展形勢加以預(yù)判,得出如下結(jié)論:銅礦資源格局短期內(nèi)不可改變;大型銅礦企業(yè)并購加劇行業(yè)壟斷;銅礦生產(chǎn)控制企業(yè)性質(zhì)多元化,基金機(jī)構(gòu)增多。從全球銅礦資源格局的分析及對未來銅礦行業(yè)發(fā)展預(yù)判結(jié)論,提出對我國銅礦行業(yè)發(fā)展的建議。

銅是人類發(fā)現(xiàn)***早的金屬之一,銅是與人類關(guān)系非常密切的有色金屬,廣泛地應(yīng)用于電氣、輕工、機(jī)械制造、建筑工業(yè)、國防工業(yè)等領(lǐng)域。隨著中國、印度等新興市場的崛起,對礦產(chǎn)品,尤其是銅礦資源需求量增加。目前中國已成為全球***大銅消費(fèi)國,中國銅資源的對外依存度偏高。鑒于我國對銅礦資源的高度依賴,銅礦資源供需形勢緊張,有必要對全球銅礦資源與經(jīng)濟(jì)情況進(jìn)行掌握,分析銅礦資源格局,并對銅業(yè)發(fā)展走勢加以預(yù)判。

資源格局主要從儲量格局、產(chǎn)量控制格局及資本(主要為股權(quán)信息)3個(gè)方面分析銅礦資源格局,從而對我國銅礦行業(yè)的發(fā)展提出針對性建議。

一、銅礦資源儲量格局

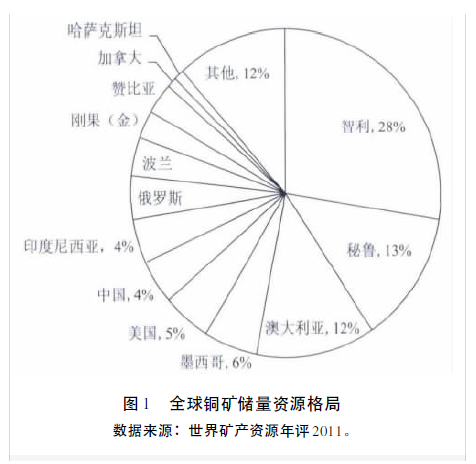

2011年全球銅儲量69000萬t,同比增長9.5%,智利和澳大利亞銅儲量增長較多。銅礦資源全球分布,儲量較多的國家智利、秘魯和澳大利亞,其次是墨西哥、美國、中國、印度尼西亞、俄羅斯、波蘭、剛果(金)、贊比亞等[1],見圖1

全球銅礦資源主要集中在環(huán)太平洋中新生代銅金帶(包括智利、秘魯、美國、加拿大、菲律賓、印度尼西亞和巴布亞新幾內(nèi)亞等國)、阿爾卑斯—喜馬拉雅中生代斑巖銅礦帶(包括前南斯拉夫、伊朗、巴基斯坦和中國等國)、中亞—蒙古古生代斑巖銅礦帶(包括烏茲別克斯坦、哈薩克斯坦、蒙古和中國等國)、中非砂頁巖型銅鈷礦帶(包括贊比亞和剛果(金))、北美銅鎳硫化物集中區(qū)(包括美國和加拿大)、北美黃鐵礦型銅礦集中區(qū)(加拿大)、中歐頁巖銅礦區(qū)(波蘭和德國)、西歐黃鐵礦型銅礦帶(西班牙和葡萄牙)、西伯利亞銅鎳硫化物礦區(qū)和砂頁巖銅礦區(qū)(俄羅斯)、亞歐黃鐵礦銅多金屬礦帶(俄羅斯和哈薩克斯坦)和其他銅礦區(qū)[2]。

從資源儲量上,可以將其分為3個(gè)梯隊(duì)。***梯隊(duì)是智利、秘魯和澳大利亞。智利銅礦帶幾乎占整個(gè)國家的一半,主要在中北部地區(qū),類型主要為斑巖銅礦。第二梯隊(duì)是墨西哥、美國、中國、印度尼西亞、俄羅斯、波蘭、剛果(金)、贊比亞、哈薩克斯坦。第三梯隊(duì)是蒙古、南非、阿根廷、保加利亞等其他國家,2011年總儲量8000萬t。

近兩年南美地區(qū)的銅礦勘查仍是熱點(diǎn)地區(qū),資源量有新進(jìn)展。如2011年玻利維亞有關(guān)機(jī)構(gòu)在距首都110km的科羅科羅發(fā)現(xiàn)了一個(gè)儲量近1億t的大銅礦,可年產(chǎn)3萬t銅[3]。2011年加拿大南美銀礦所屬的ESCALONES銅礦位于智利首都圣地亞哥以南100km,新發(fā)現(xiàn)的大型銅礦預(yù)計(jì)銅儲量180萬t[4]。

二、銅礦資源產(chǎn)出格局

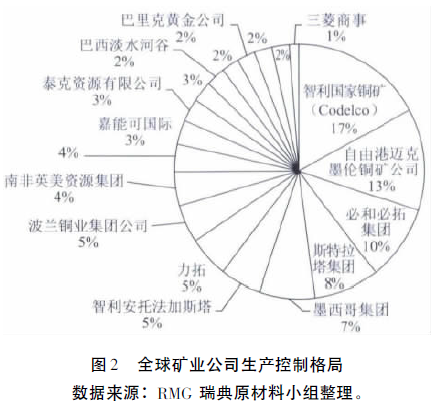

從當(dāng)前主要從事銅礦生產(chǎn)與加工的大型企業(yè)主要有100多家,在全球銅礦產(chǎn)出所占份額前十位的公司主要是智利國家銅礦公司、自由港邁克墨倫銅金公司、必和必拓集團(tuán)、斯特拉塔集團(tuán)、墨西哥集團(tuán)、智利安托法加斯塔、力拓、波蘭銅業(yè)集團(tuán)公司、南非英美資源集團(tuán),2011年生產(chǎn)份額占全球2.9%以上。中國五礦集團(tuán)公司排名第二十二位。

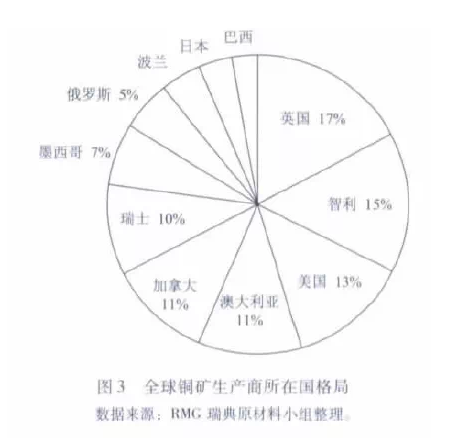

從資源生產(chǎn)控制公司所在國來看,銅礦生產(chǎn)商與企業(yè)所在國比例英國居首,其次為智利、美國、澳大利亞、加拿大、瑞士、墨西哥、俄羅斯、波蘭,日本排在第十位。見圖3。

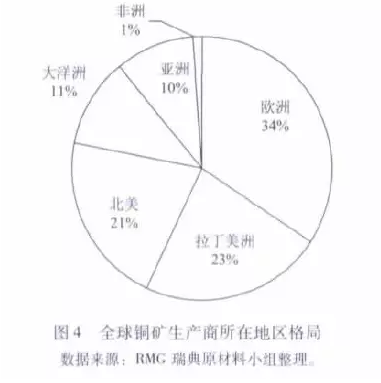

從生產(chǎn)商所在洲來看,歐洲、拉丁美洲和北美是三大主要生產(chǎn)商來源地。來自歐洲、北美地區(qū)的主要是國際跨國公司;來自拉丁美洲的主要是本土大型礦業(yè)集團(tuán);大洋洲和亞洲的銅礦生產(chǎn)商次之,非洲***少。見圖4。

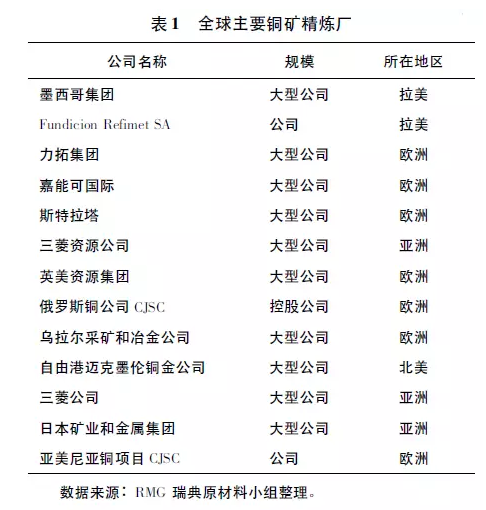

銅礦大型精煉廠所屬公司均是大型銅礦生產(chǎn)企業(yè),來自歐美地區(qū)的企業(yè)占主流,拉美地區(qū)主要是墨西哥集團(tuán)和亞洲地區(qū)主要是日本。見表1。

三、全球主要銅礦企業(yè)股權(quán)分布格局

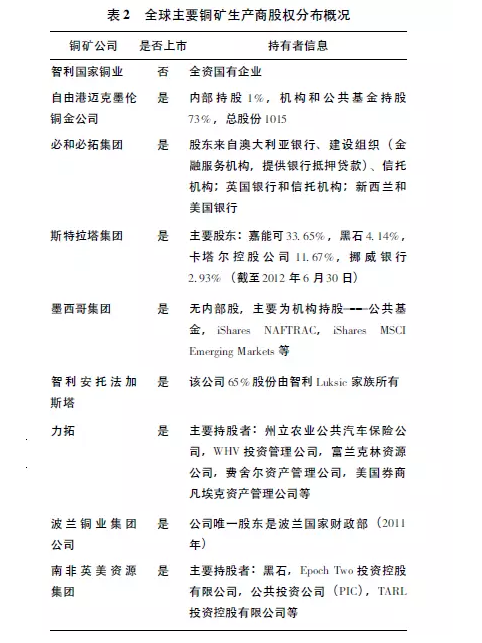

全球銅礦主要生產(chǎn)企業(yè)中,絕大多數(shù)均為上市企業(yè),然而全球產(chǎn)量***大的是智利國家銅業(yè),仍非上市企業(yè),為全資國有企業(yè),還有波蘭銅業(yè),也是由政府出資為主的大型銅礦企業(yè)。其余上市礦業(yè)企業(yè)的股權(quán)主要分布為內(nèi)部股機(jī)構(gòu)和公共基金持有。見表2[5-8]。

1)智利國家銅業(yè)是全球***大的銅礦資源控制企業(yè),且為國有全資,通過協(xié)議等方式與他方合作。

智利國家銅業(yè)是全球***大銅礦生產(chǎn)經(jīng)營企業(yè),2011年產(chǎn)量占全球13%,且為智利國有企業(yè),且非上市企業(yè),與外資的合作主要通過協(xié)議方式。近幾年智利國家銅業(yè)與中國和日本的企業(yè)與機(jī)構(gòu)通過協(xié)議等方式合作不斷。

a.中國方面合作。中國五礦曾經(jīng)與2005年與智利簽訂合作協(xié)議價(jià)值20億美元的聯(lián)合開發(fā)智利銅資源項(xiàng)目協(xié)議,五礦金屬與智利國家銅業(yè)公司在合資公司中各持有50%的股份。作為回報(bào),五礦金屬獲得一項(xiàng)長期的銅礦供應(yīng)合同。2007年智利國家銅業(yè)公司尋求修改與中國五礦協(xié)議,欲保Gaby銅礦國有化[9]。2008年中國恩菲與智利國家銅業(yè)公司簽署合作協(xié)議,主要是技術(shù)合作。

b.日本方面合作。2012年日本增強(qiáng)與智利國家銅業(yè)公司的合作。8月日本三井物產(chǎn)公司與智利國家銅業(yè)公司簽訂了融資協(xié)議,建立戰(zhàn)略合作關(guān)系[10]。據(jù)日本媒體報(bào)道,雙方將共同英美資源旗下子公司AngloAmericanSur(簡稱AAS公司)公司股權(quán)的29.5%[11]。三井物產(chǎn)公司提供19億美元的短期融資。與此同時(shí),三井物產(chǎn)公司還斥資11億美元投資其與智利國家銅業(yè)公司的合資公司“Acrux公司”,以收購該合資公司股權(quán)的17%(相當(dāng)于AAS公司股權(quán)的5%),并取得Acrux公司所持有的AAS公司約12萬t的銅權(quán)益。此外,在智利國家銅業(yè)公司償還短期融資時(shí),三井物產(chǎn)公司還將可能以10億美元的價(jià)格追加收購Acrux公司股權(quán)的15.25%。此外,智利國家銅業(yè)公司預(yù)與日本三井合作開發(fā)Maricunga鋰礦。2012年9月,智利國家銅公司內(nèi)部已就參與Maricunga鋰礦開發(fā)進(jìn)行評估。該鹽湖位于智利北部,礦區(qū)面積145km2,是智利第二大含鋰鹽湖礦區(qū)。

2)上市企業(yè)中,多元化機(jī)構(gòu)參與鐵礦投資。

a.銀行、信托機(jī)構(gòu)及保險(xiǎn)機(jī)構(gòu),如澳大利亞銀行、新西蘭和美國銀行、英國銀行和信托機(jī)構(gòu)、美國州立農(nóng)業(yè)公共汽車保險(xiǎn)公司等。

b.資產(chǎn)和金融服務(wù)等投資性質(zhì)公司,如黑石集團(tuán)、富蘭克林資源公司、費(fèi)舍爾資產(chǎn)管理公司、美國券商凡埃克資產(chǎn)管理公司等。如黑石集團(tuán),曾用名佰仕通集團(tuán),總部位于美國紐約,是一家全球***的另類資產(chǎn)管理和提供金融咨詢服務(wù)的機(jī)構(gòu),是全世界***大的獨(dú)立另類資產(chǎn)管理機(jī)構(gòu)之一,美國規(guī)模***大的上市投資管理公司。其另類資產(chǎn)管理業(yè)務(wù)包括企業(yè)私募股權(quán)基金、房地產(chǎn)機(jī)會基金、對沖基金的基金、優(yōu)先債務(wù)基金、私人對沖基金和封閉式共同基金等[12]。黑石集團(tuán)還提供各種金融咨詢服務(wù),包括并購咨詢、重建和重組咨詢以及基金募集服務(wù)等。黑石集團(tuán)在亞特蘭大、波士頓、芝加哥、達(dá)拉斯、洛杉磯、舊金山、倫敦、巴黎、孟買、香港和東京設(shè)有辦事處。2012年黑石集團(tuán)成功為***個(gè)能源方面為主的私募基金募集了24億美元。

c.家族式企業(yè),如智利安托法加斯塔公司65%股份由智利Luksic家族所有。

3)銅礦企業(yè)兼并購、跨領(lǐng)域投資規(guī)模日漸增大。

2012年礦業(yè)巨頭在全球礦業(yè)資本市值排名第五位,也是銅礦***生產(chǎn)商的斯特拉塔———與排名第六位的嘉能宣布啟動并購程序,新企業(yè)將命名為嘉能可斯特拉塔國際集團(tuán),新集團(tuán)市值將高達(dá)900億美元。截止到2013年3月嘉能可斯特拉塔并購交易等待獲中國監(jiān)管許可。倘若合并,新集團(tuán)將成為全球第四大礦業(yè)公司,業(yè)務(wù)包括18種大宗商品的生產(chǎn)及銷售,投資項(xiàng)目橫跨33個(gè)國家。巨額并購將締造出全球***家龐大的垂直整合型大宗商品交易企業(yè)。新公司將擁有開采、加工、儲存、運(yùn)輸、物流以及市場營銷相結(jié)合的***業(yè)務(wù)。

2012年美國礦業(yè)集團(tuán)自由港邁克墨倫銅金礦公司以大約200億美元的價(jià)格收購PlainsExplorationandProduction和McMoRanExploration兩家公司,以令人矚目的方式再次進(jìn)軍石油業(yè)務(wù)[13]。

這種國際礦業(yè)巨頭的兼并與跨行業(yè)的投資,將不斷帶動新的、大型企業(yè)之間的并購,企業(yè)的規(guī)模會越來越龐大。

四、全球銅礦資源格局分析

從全球銅礦資源所屬地及生產(chǎn)商所掌握的銅礦資源量來看,目前已經(jīng)形成了拉美為主要銅礦資源來源地,歐美與拉美本土礦業(yè)企業(yè)生產(chǎn)控制的格局。從資源與經(jīng)濟(jì)控制格局分析,有以下幾點(diǎn)預(yù)判。

1)銅礦資源格局短期內(nèi)不可改變。

拉美是銅礦資源的主要儲藏地區(qū)。從目前勘查投入開看,拉美仍然是熱點(diǎn)區(qū)域,2011—2012年,目前世界***大的銅礦山———智利的埃斯康迪達(dá)銅礦經(jīng)過加密鉆探,資源儲量大幅增長,其中儲量為4570萬t,增長25%,資源量為8000萬t,增長17%。2013年伊始,秘魯科塔巴姆巴斯銅礦、厄瓜多爾康多爾銅礦等項(xiàng)目都有***新的鉆探結(jié)果,新發(fā)現(xiàn)的銅礦資源量有增無減。如2012年下半年以來智利科亞瓦希銅礦儲量增長10%,智利洛斯赫拉多斯銅礦資源量854萬t,阿凡科資源公司(AvancoResources)在巴西中部的卡拉加斯銅礦項(xiàng)目資源量增長了24%[14]。因此拉美仍然銅礦資源的增長主要地區(qū)。

2)銅礦生產(chǎn)控制企業(yè)性質(zhì)多元化,基金機(jī)構(gòu)增多。

參與銅礦投資的主體非常多元化,從上述分析中,全球主要礦業(yè)生產(chǎn)企業(yè)包括國家機(jī)構(gòu)、國有企業(yè)、家族式企業(yè)、跨國性投資公司等多種性質(zhì),不同領(lǐng)域的投資機(jī)構(gòu)參與礦業(yè)投資,尤其是基金機(jī)構(gòu)。在上市企業(yè)中,幾乎大多數(shù)企業(yè)都有公共基金或私募基金的參與。根據(jù)2012年安永報(bào)告,隨著傳統(tǒng)資本來源漸趨干涸,越來越多的私募資本開始涌入采礦行業(yè)資助新興礦企。截至2012年9月30日,全球礦業(yè)交易活動中有25%有私募資本投資者的身影,2011年同期比例僅為12%[15]。

越來越多的非礦業(yè)企業(yè)進(jìn)入礦產(chǎn)資源市場,使得資源格局充滿變數(shù),尤其是礦產(chǎn)品價(jià)格等多種決策上,資本通過對實(shí)體企業(yè)為平臺,已參與到資源控制的格局當(dāng)中,并占有一定的話語權(quán)。

3)大型銅礦企業(yè)并購加劇行業(yè)壟斷。

市場中銅礦企業(yè)的并購也在改變著銅礦資源的格局,隨著包括銅行業(yè)的整個(gè)礦業(yè)領(lǐng)域收購合約的增多,企業(yè)的規(guī)模都在不斷壯大,礦業(yè)企業(yè)越來越朝著橫向整合(平行)—縱向(垂直)整合的勢態(tài)發(fā)展。縱深延伸到開采、加工、儲存、運(yùn)輸、物流以及市場營銷等方面;橫向伸展到小型銅礦公司,觸及能源類等公司。大型公司之間的并購也已悄然開始,嘉能可和斯特拉塔的合并有可能帶動未來必和必拓、力拓、自由港邁克墨倫銅金等大型公司之間的相互合并浪潮。雖然2013年全球礦業(yè)形勢投資下滑明顯,很多大型礦業(yè)公司在不斷出售資產(chǎn),以減輕負(fù)債,但由于資金和技術(shù)的聯(lián)合優(yōu)勢等方面原因,企業(yè)之間的大并購還是不可避免的。這樣的龐然大物一旦出現(xiàn),勢必會造成在銅礦資源價(jià)格、加工冶煉以及進(jìn)出口貿(mào)易上的絕對話語權(quán),對于小型礦業(yè)企業(yè)將是極大的挑戰(zhàn)。

倘若按照目前巨頭與巨頭之間并購與合作的頻繁,礦業(yè)主體的格局將從跨國礦業(yè)巨頭之間的并購逐步演變成一個(gè)龐大巨人的獨(dú)斷,但這需要礦業(yè)集團(tuán)與國家政治經(jīng)濟(jì)的多方融合。因此,短期內(nèi),礦業(yè)巨頭壟斷格局仍會繼續(xù)。

五、中國銅礦行業(yè)發(fā)展對策

中國對銅礦資源是需求大國,雖然產(chǎn)量較高,但是需求量更大,對銅的依存度很高。在當(dāng)前及未來這種全球銅礦資源格局下,在中國短期內(nèi)無法徹底擺脫對銅礦依賴的形勢下,要想解決銅礦供需矛盾,應(yīng)該有以下幾方面的對策。

1)在銅礦儲量和生產(chǎn)格局中,南美地區(qū)是當(dāng)前和未來重要戰(zhàn)略資源區(qū),中國企業(yè)應(yīng)加強(qiáng)并擴(kuò)大與南美國家,尤其是智利和秘魯,同時(shí)加強(qiáng)與當(dāng)?shù)乇就疗髽I(yè)的項(xiàng)目合作,如與智利安托法加斯塔、智利國家銅礦公司。

2)中國企業(yè)必須向國際化企業(yè)邁進(jìn)。在全球銅礦產(chǎn)出所占份額前十位的公司主要是智利國家銅礦公司、自由港邁克墨倫銅金公司、必和必拓集團(tuán)等均是大型國際化礦業(yè)公司。與之相比,國內(nèi)企業(yè)人員和規(guī)模上并不是關(guān)鍵的差距,重要的是公司經(jīng)營管理水平和發(fā)展理念。企業(yè)管理層要***遠(yuǎn)矚的眼光,同時(shí)有國際化視野和理念來統(tǒng)領(lǐng)企業(yè)。

3)中國礦業(yè)企業(yè)應(yīng)根據(jù)自身情況和企業(yè)規(guī)模,適時(shí)開展境外上市,提高融資能力,擴(kuò)展融資渠道。中國鋁業(yè)一直在參與國際銅礦資源競爭,通過境外上市,提高融資能力,實(shí)現(xiàn)對資源的話語權(quán)和控制權(quán)。2001年中國鋁業(yè)在美國上市,到2013年已經(jīng)12個(gè)年頭,參與多個(gè)國際項(xiàng)目和國際跨國公司的合作,雖然也付出巨額代價(jià),但也在探索一條中國礦業(yè)企業(yè)走向國際化的路線。2013年1月31日在香港掛牌的中鋁礦業(yè)國際,中鋁礦業(yè)獲得五家基石投資者支持。中鋁礦業(yè)手中的秘魯Toromocho項(xiàng)目礦體按JORC準(zhǔn)則厘定的可采及預(yù)可采儲量估計(jì)蘊(yùn)含約730萬t銅、290000t鉬及10500t銀[16]。730萬t銅近乎是中國市場一年的消費(fèi)量。從戰(zhàn)略性考慮,上市融資順利,中鋁的秘魯項(xiàng)目建成,將顯著增加中國企業(yè)在銅原料談判中的籌碼。

4)從當(dāng)前銅礦資源格局來看,參與的基金等非礦業(yè)機(jī)構(gòu)的數(shù)量將會大幅增多。礦業(yè)企業(yè)將來與非礦業(yè)機(jī)構(gòu)的合作機(jī)會也將增加,礦業(yè)企業(yè)需要學(xué)會和銀行、保險(xiǎn)等金融類投資機(jī)構(gòu)的合作,充分利用非礦企業(yè)的資源和資本優(yōu)勢,從而實(shí)現(xiàn)本國礦業(yè)企業(yè)的大和強(qiáng)。

5)政府作用是引導(dǎo)企業(yè)良性發(fā)展,提升配套服務(wù)。企業(yè)提升自身競爭力不能單純依賴于政府保護(hù)。政府的作用是提升標(biāo)準(zhǔn)化服務(wù)和具有礦業(yè)行業(yè)特點(diǎn)的服務(wù)水平和質(zhì)量,根據(jù)全球礦業(yè)周期和行業(yè)規(guī)律,提供金融、稅收、人才培養(yǎng)、信息等一系列動態(tài)配套服務(wù),輔助性的提升企業(yè)競爭實(shí)力。

來源:撲克投資家 本文作者:王威( 中國地質(zhì)大學(xué)地球科學(xué)與資源學(xué)院)、李以科(國土資源部信息中心)、封寧(中國地質(zhì)科學(xué)院礦產(chǎn)資源研究所)